ご存知ですか?払いすぎた「相続税」を取り戻せるって

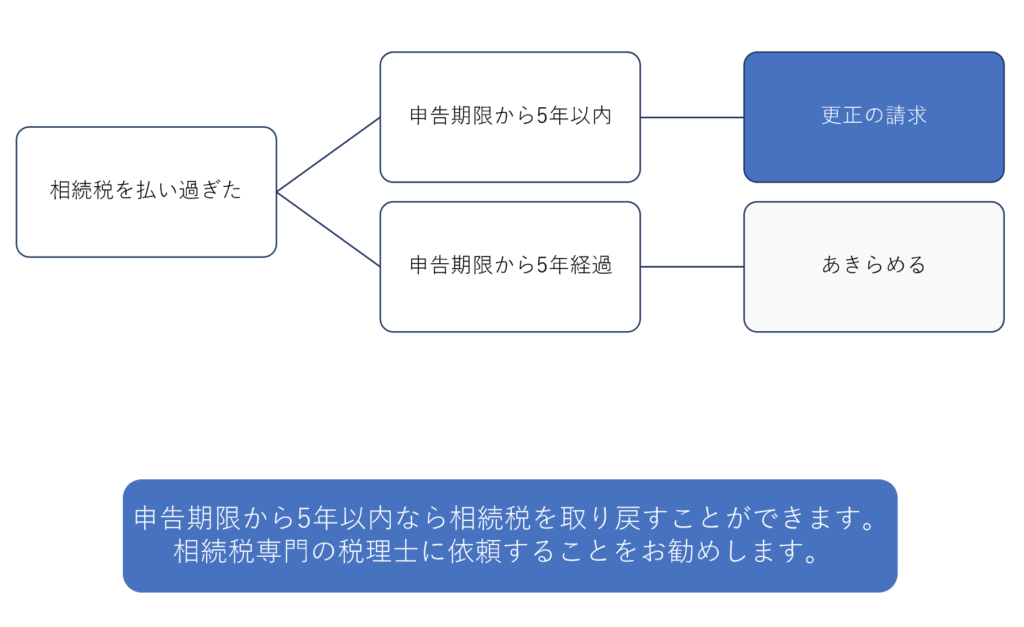

申告期限から5年以内なら「相続税」を取り戻すことができます

申告期限とは相続税の申告するにあたり決められた期日で、亡くなられた方の死亡を知った日(通常は、亡くなられた方の死亡の日)の翌日から10か月以内に行うとなっています

でも、そもそも高いお金を払って「税理士さんに申告書を作成してもらってる」のに、そんなことがあるの?

信頼して税理士さんにお金も払ってお願いしたはずなのに、結果多く相続税をおさめている?

先日、私の所属する「相続トータルサポートグループ」の相続関連に特化する専門家(税理士、司法書士、土地家屋調査士、行政書士ほか)によるサミットが信州でおかなわれ、講師:元国税資産課税部門(相続・贈与の部門)の税理士先生の勉強会でこの記事以外にもいろいろと相続や国税庁、税務調査などの裏話をお聞きしました

知らないまま、ダブルでお金を払っているというケースも少なくないということです

なぜ、そんなことが起こるのか?

また、自分がそうならないために何か方法はないのか?

ということについて少しお話します

相続税の計算方法は決まっている

相続税がかかるかどうかのラインは?

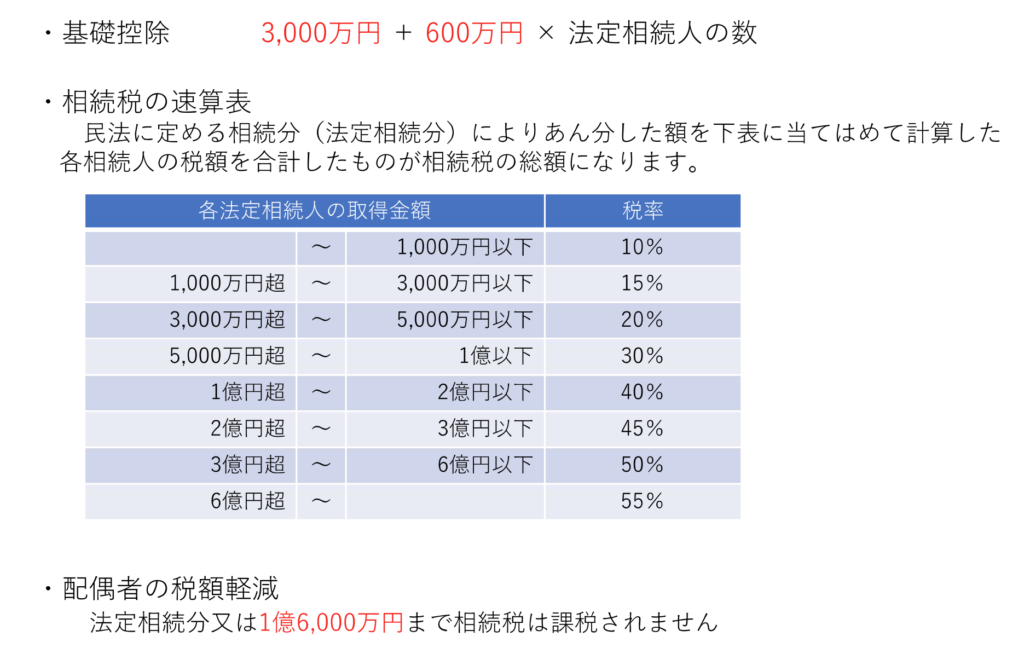

相続税がかかるかどうかは、以前、相続で税金(相続税)を「払う人」と「払わない人」は誰か?の記事でもお話ししましたが、下記図1-1相続税の計算方法のように相続財産が基礎控除額を超えているかどうかの判断になります

相続税の申告件数や課税割合は年々増えている

ご存知の方も多いと思いますが、この基礎控除額は平成27年に改正があった後の基礎控除で、平成26年(改正前)までの基礎控除は「5,000万円+1,000万円×法定相続人の数」でした

例えば、亡くなられた方の相続人(相続できる人)が配偶者と子供1人で「法定相続人の数」は3人、相続財産が現金5,000万円だったとします(※保険加入など細かい条件は考慮しないとして)

現行では

3,000万円+600万円×2人=4,200万円<5,000万円で、わずかでも財産の方が大きいため申告も必要ですし相続税は発生します

しかし平成26年だったとしたら

5,000万円+1,000万円×2人=7,000万円>5,000万円で、申告納税も発生しませんでした

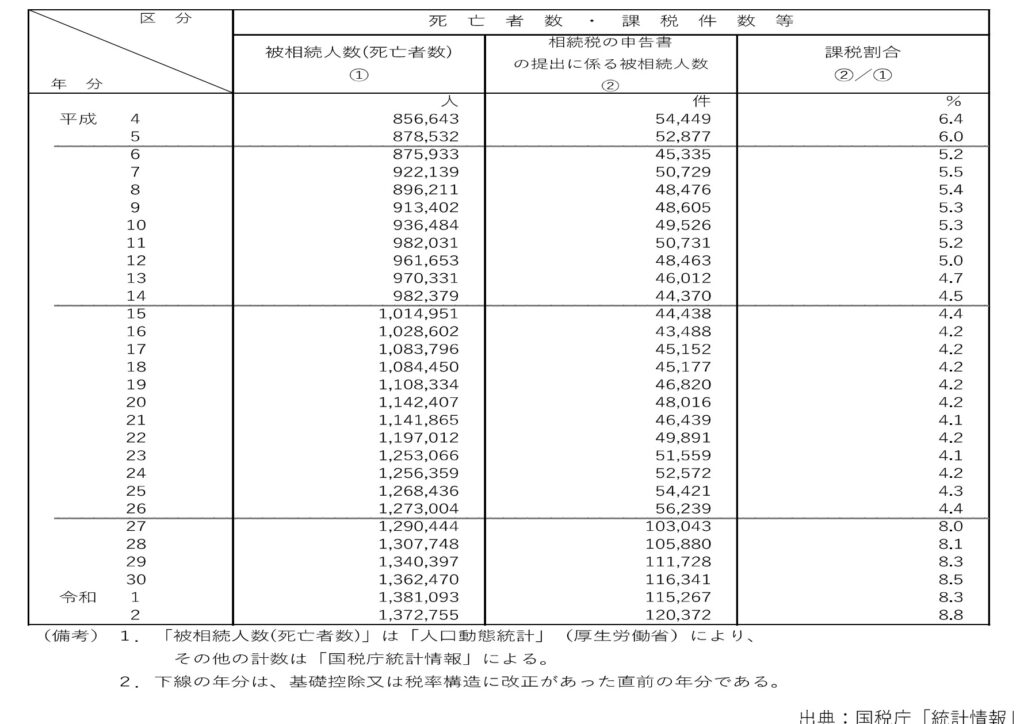

結果、法改正により図1-2相続税の課税割合のように平成27年以降、死亡者数に対して相続税の申告書提出にかかわる件数が増え、課税割合としては4.4%(平成26年 改正前)から8.0%(平成27年 改正翌年)と相続税増税の影響は大きく、2倍になり令和2年では8.8%と10人1人の割合に近づいています

ルールが同じなら税理士さんによって結果変わるはずはない?!

ここまでで、相続税の改正があったとしてもルールは同じ中、税理士さんによって申告の内容や課税額に変わるはずはない、という声も聞こえてきそうですが、上記図2-1税理士1人あたりの相続税申告件数をご覧ください

全国の申告書提出件数153,023件に対して、全国の登録税理士数79,887人で単純に申告件数を登録税理士の数で割ると、税理士さん一人当たり1年間に携わる申告件数は、1.92件

1年に相続の申告を2件やるかやらないか、という数字になります

皆さんはどうかわかりませんが、私は1年に2回のお仕事ではなかなか経験値が上がらないし得意ですとは、口が裂けても言えないレベルです

経験を積まないと経験値は上がりませんが、そもそも専門にやっていることが違っていれば、経験のしようがないとも言えますね

実は、税理士さんには得意分野(専門分野)があり、昔と今ではかなり変わってきているようですが法人税の強い税理士さん、個人の所得税や確定申告に強い税理士さん、相続・贈与の分野が強い税理士さんがいらっしゃいます

私が相続や贈与に関してご相談している先生のうちお一人は年間130件をお一人で対応されています

経験値があまりも違い過ぎるということ、また、一人でこの件数ということは、年間に1度も申告をされない先生も多いのではないでしょうか

実際、130件対応されてる先生は6か所の税理士事務所の顧問をされていて、専ら相続・贈与のご相談を受けているとのお話でした(※逆に「私は決算書の申告書は全く自信がないのでかけません」とおっしゃっています)

例が悪いかもしれませんが、病院で手術をお願いするにあたり選択できるとすれば、130件成功している先生と未経験の先生とではどちらにお願いするか?ということに近いのかもしれません

課税対象の財産の評価において、相続や贈与は現金預金のようにわかりやすいものばかりではなく、土地や建物、自社株評価など独特でかなり知識や経験の差で評価が異なるケースが多く、よく10人いれば10通りの評価額が出るといわれます

ご相談される税理士さんはもちろんプロですから信頼できる方ではありますが、ただご相談内容によって相談する先は選ばないといけない、ということではないかと思います

税金、少なく収めると取りに来る。お納め過ぎたときは教えない。

税金は少なく収めていると、申告漏れを指摘し税金を取りに来る

ただし、いくら優秀な税理士さんに申告をお願いしても、相談者側が財産をすべて把握していなかった、財産を隠していたなど、税理士さんが正確な申告をしようにもできない場合もあります相談者側の誠意ある、ご協力も大きく申告結果を左右します

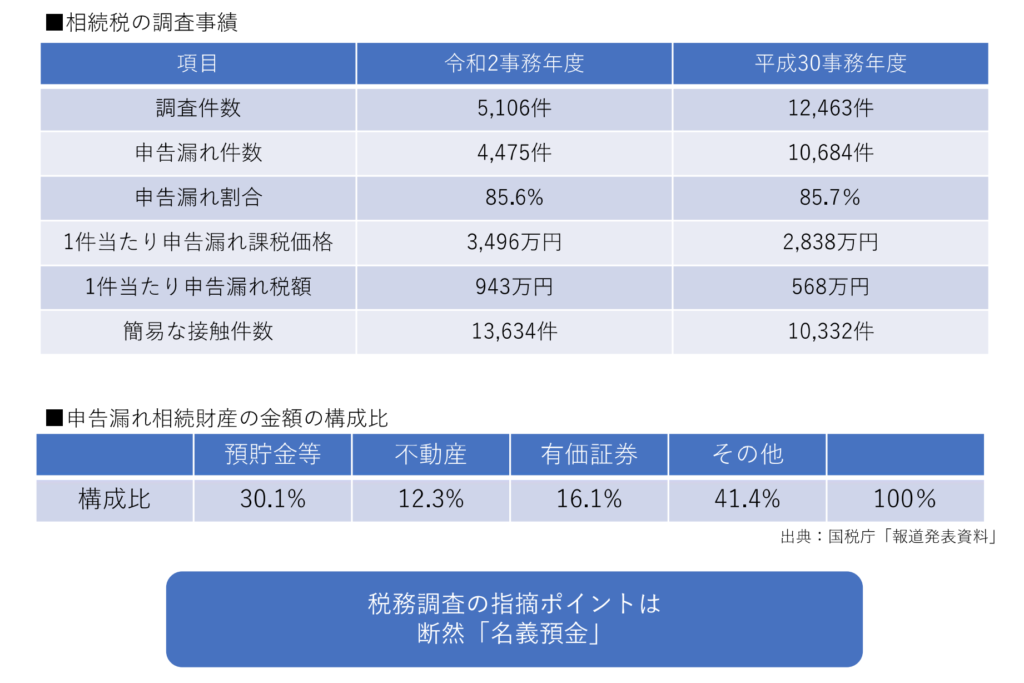

上記、図3-1相続税の調査実績をご覧いただきますと、調査件数に対して申告漏れ割合が85%を超えています

つまり、相続の調査に入られると85%以上の確率で約3,000万円近くの申告の漏れを指摘され、約500万以上の税額の漏れを指摘されています

税金を払い過ぎてるときは、教えてくれない。仕事ではない

税務調査の目的ですので、申告漏れを指摘され払うべきものは払う、致し方ないのかもしれません

であれば、払い過ぎていた時も教えてよ、と思いますよね

でもそこは税務署の仕事ではないそうです

最近、増えている相続税の還付専門税理士

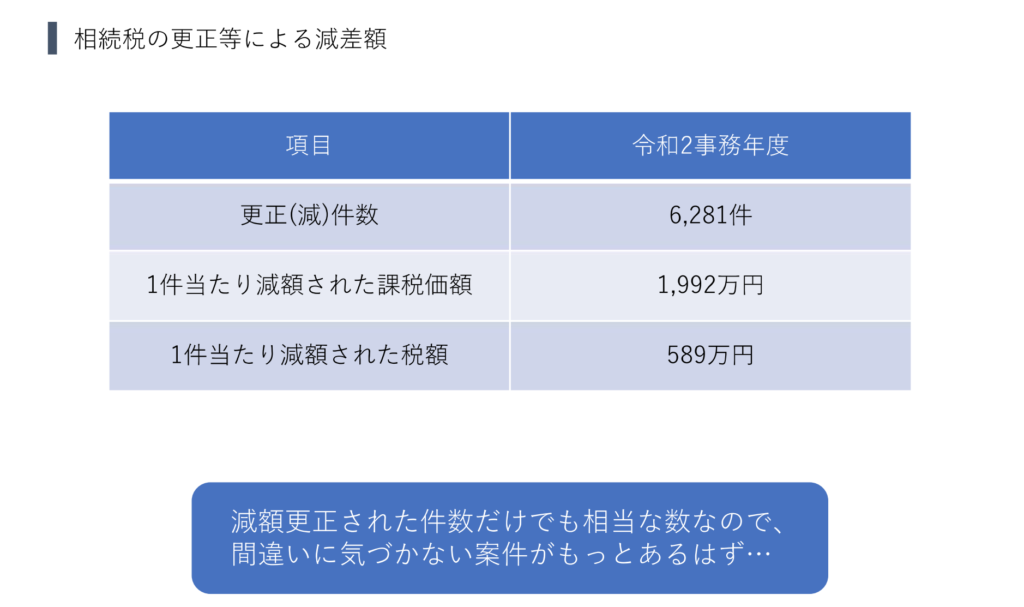

ただ、最近下記の図3-2相続税の減額更生のように、払った相続税が戻る手続きがあり件数が1年で6,281件で件数にも驚きますが、1件当たりの減額された課税価格1,992万円、減額された税額589万円(戻ってきたお金)というのも驚きます

これは、先ほども述べたように税務署から返しますよと言って戻ってきたものではありません

こういう相続税還付を専門とした税理士さんがいらっしゃるということです

図の下部にもありますが、あくまでもこの数字はこちらから働きかけて、見つけ出した案件で減額の更正に還付されていますが、間違いに気づかないままの案件はもっとあるとも推測できそうですね

では、なぜそんなことが起こるのか?

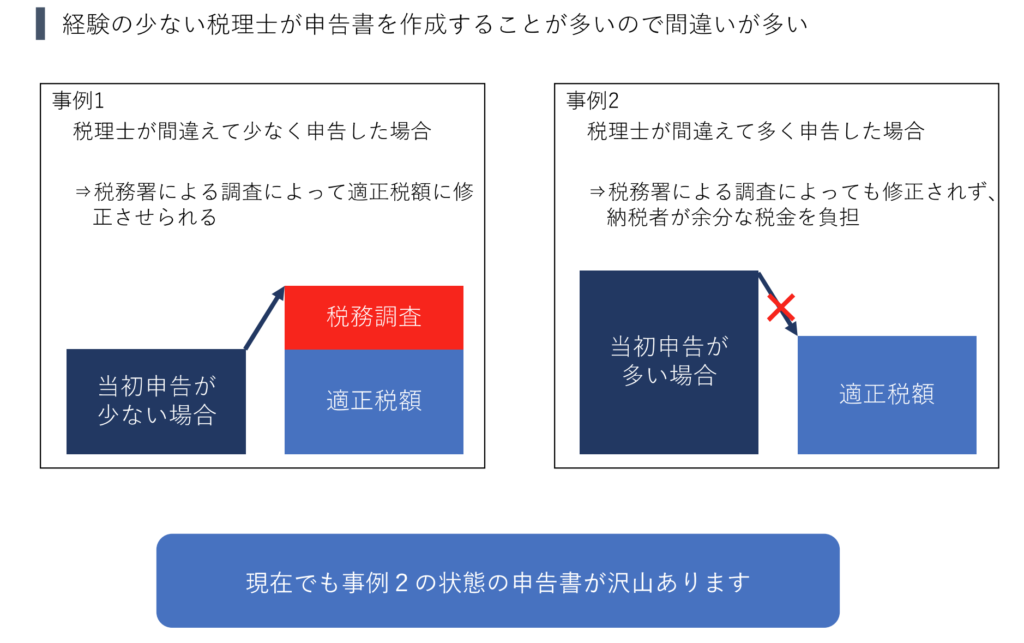

まさに、先ほどの年間130件の経験者か?未経験か?という話につながりますが、経験の少ない税理士さんが申告書を作成することが多いので間違いも多いとのことです

実に、相続税還付専門にされている税理士先生にお聞きすると、こんなケースは山ほどあるとのことでした

そこに目をつけて仕事にされているとのことでした

図3-3申告済みの相続税申告書の状態のように、同じ申告が間違えていたとしても事例2のように少なく申告した場合は、税務署による調査によって適正税額に修正させられます

また、逆に事例2のように、間違えて多く申告した場合、税務署による調査によっても修正されず、納税者が余分な税金を負担する、そしてその間違った申告作成にも相談者は費用を払われていて、ダブルで損をされてるということになります

自分がそうならないために何か方法はないのか?

ご自身がそうならないためには、この現実をまずご理解いただくこと、そして本当に今ご相談される税理士先生が相続や贈与を専門にされているか?精通されているか?を確認されることです

年間どれくらいご相談をされているのか、申告されているのか、ご自身で申告書作成されるのか?などお聞きしてこれまでの、事例なども参考に聞かせていただくのもよいかもしれません

なかなか聞きづらい内容ですし、相続専門とうたわれているところも数多くありますので、なかなか選ぶのは大変ではあると思います

私は月に2回以上、兵庫県に限らず全国で活躍されている相続や贈与の専門家の研究会や勉強会に参加していることもあり、税理士はもちろん司法書士、土地家屋調査士、弁護士、不動産関係者、金融関係者、FPなど精通したまた経験の豊富な先生方とのお付き合いがあります

もし周りにご信頼できる相談先がない場合は、お気軽にお問合せからご相談いただければと思います。

まとめ

税理士さんには得意分野(専門分野)があり、昔と今ではかなり変わってきているようですが法人税の強い税理士さん、個人の所得税や確定申告に強い税理士さん、相続・贈与の分野が強い税理士さんがいらっしゃいます

税理士さん一人当たり1年間に携わる申告件数は、1.92件

1年に相続の申告を2件やるかやらないか、という数字になります私が相続や贈与に関してご相談している先生のうちお一人は年間130件をお一人で対応されています

一人でこの件数ということは、年間に1度も申告をされない先生も多いのではないでしょうか

経験値があまりも違い過ぎるということ、その経験の少ない税理士さんいお願いして、間違えて多く申告した場合、税務署による調査によっても修正されず、納税者が余分な税金を負担する、そしてその間違った申告作成にも相談者は費用を払われていて、ダブルで損をされてるということになります

まずは、この5年以内に相続があり多くの相続是瑛を払われた方は、セカンドオピニオンのつもりで相続税の還付二強い税理士さんにご相談されることをおススメします

また、そもそも最初にご相談される税理士先生を、しっかり選択するいうことが大切になりますね

自身の周りによく知っている専門家や、相続・贈与に強い税理士さんがいない、そもそもわからない、またそれ以外にも、相続などについて自分はなにから考えたらよいか?という方は、お気軽に当事務所お問い合わせから、ご連絡いただければと思います

相続は、しっかりルールを押さえて、早めに適切な対策が準備できていることで

残された相続人の中で不要な争いや苦悩が生じることのなく、ご相談者とそのご家族が

楽しい人生を送っていただける『ミライふくろう(未来不苦労・福来朗)』になることができます

「相続office ミライふくろう」は、そのお手伝いをさせていただいています